La Nouvelle-Écosse et l’Ontario se classent parmi les deux provinces où l’éducation coûte le plus cher. On s’attend à ce que les coûts augmentent de 39 % au cours des 18 prochaines années, ce qui obligera de nombreuses personnes à payer plus de 100 000 $ pour un diplôme de quatre ans et une résidence.

Pour faire la lumière sur la voie à suivre, nous avons publié une prévision du coût moyen d’un diplôme universitaire de quatre ans pour les étudiants canadiens dans chaque province.

L’an prochain, le coût moyen d’un programme d’études postsecondaires de quatre ans au Canada passera à un peu plus de 75 000 $ si l’on tient compte des frais de résidence. Ce chiffre devrait augmenter de 39 % au cours des 18 prochaines années pour atteindre 104 898 $ d’ici 2041.

Pour les parents canadiens qui élèvent des enfants de la génération alpha, cela signifie qu’ils planifieront et épargneront bientôt en vue d’une éducation à six chiffres. En fait, les enfants de certaines provinces atteindront cette marque beaucoup plus tôt; ceux de la Nouvelle-Écosse, de l’Ontario, du Nouveau-Brunswick et de Saskatchewan devraient payer plus de 100 000 $ pour leurs études au cours des 11 prochaines années.

Si l’on examine le coût prévu d’un diplôme de 4 ans et d’une résidence pour les étudiants qui commenceront leurs études l’an prochain, on s’attend également à ce que les Canadiens de ces quatre provinces paient le plus, ceux de la Nouvelle-Écosse et de l’Ontario devant payer en moyenne 88 490 $ et 86 106 $, respectivement. C’est plus de 10 000 $ de plus que la moyenne nationale. À l’autre extrémité, les étudiants de la Colombie-Britannique (68 495 $), du Manitoba (67 934 $) et de Terre-Neuve-et-Labrador (54 366 $) sont ceux qui paient le moins.

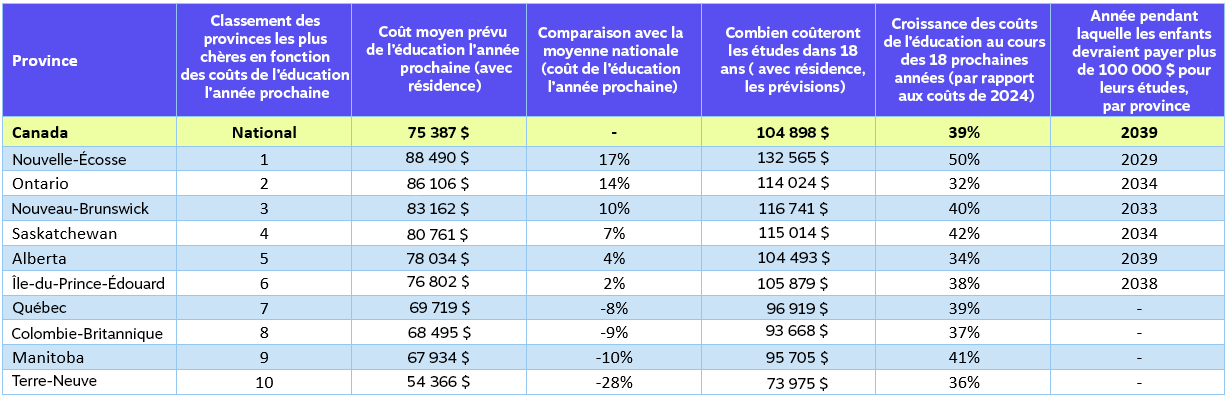

Coût d’un diplôme universitaire de quatre ans par province [1]

Le tableau ci-dessus est classé de la province la plus chère à la moins chère pour un diplôme universitaire moyen de quatre ans et une résidence. Il prévoit également combien coûteront les mêmes études dans 18 ans, ainsi que l’année où un diplôme universitaire de quatre ans devrait dépasser 100 000 $ pour chaque province.

« L’éducation postsecondaire est l’un des investissements les plus importants que les Canadiens puissent faire pour leur avenir, mais elle peut aussi entraîner un fardeau financier pénible », a déclaré Andrew Lo, président et chef de la direction. « Étant donné que le coût de l’éducation a historiquement dépassé l’inflation, il est essentiel que les parents et les étudiants ne sous-estiment pas les dépenses associées et planifient de manière proactive des épargnes le plus tôt possible afin d’éviter d’avoir un choc le moment venu. »

Lorsqu’on leur a posé la question, 31 % des parents canadiens n’en savaient même pas assez pour deviner combien coûte maintenant une éducation. Lorsque les parents ont deviné, ils croyaient qu’un programme de quatre ans coûtait 62 067 $ en tenant compte de toutes les dépenses, ce qui est inférieur au coût moyen estimé pour 2024 dans neuf des dix provinces – et inférieur de plus de 10 000 $ à la moyenne nationale.

De plus, de nombreuses familles canadiennes laissent de côté les subventions gouvernementales. La Subvention canadienne pour l’épargne-études (SCEE) correspond à 20 % de ce que vous cotisez à un REEE chaque année, ce qui vous permet d’épargner jusqu’à 500 $ par année et jusqu’à 7 200 $ pendant la durée de votre régime. Une autre subvention, appelée Bon d’études canadien (BEC), offre aux familles à revenu modeste de l’argent pour le simple fait d’ouvrir un compte – aucune cotisation n’est requise pour le recevoir si vous répondez aux exigences du revenu admissible. L’un des avantages de la subvention du BEC est qu’elle peut être reçue rétroactivement, à condition que vous en fassiez la demande.

« Afin de maximiser l’épargne-études, il est important de ne rien laisser au hasard. Nous avons constaté que moins de la moitié des parents connaissent la SCEE, ce qui signifie que la plupart des Canadiens passent à côté de l’argent gouvernemental auquel ils ont droit », a déclaré M. Lo. « A Embark, nous sommes fermement déterminés à faire en sorte que toutes les possibilités et tous les avantages possibles soient utilisés pour aider les Canadiens à épargner en vue de leurs études. Nous mettons l’accent sur l’optimisation de l’épargne-études et sur l’autonomisation des étudiants pour qu’ils atteignent leurs objectifs sans avoir à s’endetter lourdement. »

Conseils pour réussir à épargner dans un REEE.

Profitez du pouvoir du temps : Il est possible de commencer à épargner à tout âge, mais plus tôt vous commencerez, plus votre argent aura le temps de fructifier et de prospérer. Envisagez de placer vos fonds dans un compte d’épargne à l’abri de l’impôt, comme un REEE, pour profiter d’une croissance composée. Pour obtenir une estimation de la croissance potentielle de votre épargne, explorez notre calculatrice en ligne.

Une stratégie d’épargne pratique est la meilleure stratégie d’épargne : un régime d’épargne réalisable est essentiel pour les familles. Ne vous endettez pas pendant que vous préparez les études de votre enfant. Même de petites cotisations constantes peuvent s’accumuler considérablement au fil du temps. Par exemple, si les deux parents commencent à cotiser 50 $ par mois à un REEE à la naissance de leur enfant, ils pourraient accumuler environ 37 000 $ au moment où leur enfant atteint l’âge de 18 ans [2], en tenant compte des subventions et d’un taux de rendement de 4 %.

Il faut tout un village : Bien que les temps soient durs, le financement de l’épargne-études de votre enfant ne doit pas nécessairement reposer entièrement sur vos épaules. Par exemple, le gouvernement augmentera vos cotisations grâce aux subventions, ce qui vous permettra d’épargner 20 % de plus sur vos premiers 36 000 $ cotisés, si vous épargnez correctement. Au-delà des subventions, l’utilisation de l’argent offert à l’occasion d’anniversaires, de Noël ou d’autres occasions spéciales est un excellent moyen d’ajouter des fonds au REEE de votre enfant.

Épargnez de façon proactive et stratégique : Lorsqu’on leur a posé la question, 68 % des étudiants ont dit qu’ils aimeraient épargner davantage avant de poursuivre leurs études. Les étudiants devraient parler à leurs parents tôt pour voir s’ils les aideront à payer leurs études et à comprendre combien d’argent ils auront besoin. Bien que cela puisse ne pas sembler amusant sur le moment, il sera utile à long terme d’essayer d’épargner de manière indépendante. À l’école secondaire, essayez de mettre de côté une partie du chèque de paie d’un emploi à temps partiel ou d’un emploi d’été afin d’épargner pour vos études. Une cotisation automatique peut rendre les choses encore plus simples et vous assurer qu’un certain montant est mis de côté régulièrement.

Pour les parents, si vous voulez aider votre enfant à payer ses études, planifiez votre épargne le plus tôt possible. Même s’il ne semble pas que vous ayez beaucoup à épargner, plus votre argent a de temps pour fructifier, mieux c’est. La mise en place d’un régime enregistré d’épargne-études (REEE) est un excellent moyen d’y parvenir, car vous pouvez obtenir un coup de pouce supplémentaire du gouvernement pour y avoir cotisé.

Un peu d’orientation peut faire toute la différence : 73 % des étudiants aimeraient avoir plus d’orientation lorsqu’ils planifient leurs études postsecondaires. Prenez le temps de vraiment réfléchir à ce que vous voulez faire et d’en parler aux gens. Parlez à des conseillers d’orientation et à des experts pour en savoir plus sur les différents parcours de carrière, qu’il s’agisse d’une université ou d’une école de métiers. Vous pouvez également essayer de demander à quelqu’un qui travaille dans ce domaine de vous donner son avis.

Pour en savoir plus sur la façon dont Embark peut aider les parentes à épargner davantage, rendez-vous sur https://www.embark.ca/fr.

[1] Les chiffres prévisionnels présentés dans ce tableau sont des estimations fondées sur les données publiées par la base de données de la Collection des établissements postsecondaires canadiens (CIPC) d’Emploi et Développement social Canada (EDSC). Ces renseignements, y compris les droits de scolarité, sont mis à jour par EDSC chaque année et sont susceptibles d’être modifiés.

[2] Cette projection est fondée sur des hypothèses et n’est fournie qu’à titre indicatif. Le rendement des placements et la valeur future réelle de votre REEE ne peuvent être ni prévus ni garantis.

Embark est la société canadienne de l’épargne-études et de la planification. L’entreprise vise à aider les familles et les étudiants tout au long de leur parcours postsecondaire, en leur donnant des outils et des conseils novateurs pour prendre en main et réussir leur brillant avenir.